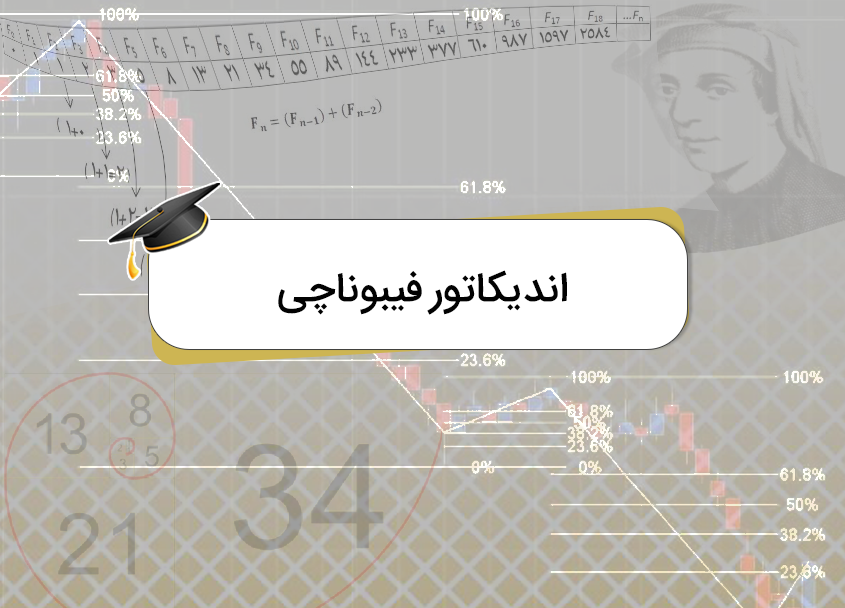

فیبوناچی نام یک ریاضیدان بود که توانست یک سری نسبتهای خاص را پیدا کند. این نسبتها در طبیعت، اقتصاد، ریاضیات، مهندسی و… به وفور مشاهده میشوند. برای مطالعه بیشتر در مورد نسبتهای فیبوناچی و تاریخچه و کاربردهای آن مقاله “الگوهای هارمونیک” را مطالعه کنید؛ زیرا در یک بخش مفصل در باره این نسبتها صحبت شده است.

اندیکاتور فیبوناچی و سطوح آن در بین معاملهگران بورس یک ابزار بسیار محبوب است و بر اساس اعداد کلیدی لئوناردو فیبوناچی، که در قرن ۱۳ میزیسته است، تعیین میشود. دنباله اعداد فیبوناچی به اندازه روابط و نسبتهای ریاضی بین اعداد آن اهمیت ندارد.

یک نسبت منحصر به فرد وجود دارد که میتوان از آن برای توصیف نسبت همه چیز از کوچکترین اجزای طبیعت مانند اتمها تا پیشرفتهترین الگوهای موجود در جهان مانند اجسام آسمانی بسیار بزرگ استفاده کرد. طبیعت برای حفظ تعادل به این نسبت ذاتی متکی است، اما بازارهای مالی نیز با این «نسبت طلایی» منطبق هستند. در این مطلب، برخی از ابزارهای تحلیل تکنیکال را بررسی میکنیم که برای بهرهگیری از این الگو ارائه شدهاند.

ریاضیدانان و دانشمندان قرنها از نسبت طلایی آگاهی داشتند. نسبت طلایی برگرفته از دنباله فیبوناچی که به افتخار بنیانگذار ایتالیایی آن، لئوناردو فیبوناچی (Leonardo Fibonacci) نامگذاری شده است. در این دنباله، هر عدد برابر با جمع دو عدد قبلی است، یعنی دنباله ۱، ۱، ۲، ۳، ۵، ۸، ۱۳ و… است.

اما فارغ از این دنباله، آنچه اهمیت دارد این نکته مهم است که هرچه دنباله جلوتر میرود، خارج قسمت اعداد مجاور نسبت شگفتانگیزی دارند که تقریباً ۱٫۶۱۸ یا معکوس آن، ۰٫۶۱۸ است. این نسبت با نامهای مختلفی از قبیل نسبت طلایی، میانگین طلایی، فی (ϕϕ) و نسبت الهی شناخته میشود. اما، چرا این عدد تا مهم است؟ پاسخ این است که تقریباً همه چیز دارای خصوصیات ابعادی خاصی است که به نسبت ۱٫۶۱۸ پایبند است، بنابراین به نظر میرسد این عدد نقش اساسی در اجزای سازنده طبیعت داشته باشد.

هنگامی که از ابزار فیبوناچی در تحلیل تکنیکال استفاده میشود، معمولاً نسبت طلایی با سه درصدِ ۳۸٫۲ درصد، ۵۰ درصد و ۶۱٫۸ درصد تفسیر میشود. با این حال، در صورت لزوم میتوان از ضرایب بیشتری نیز استفاده کرد؛ مانند ۲۳٫۶ درصد، ۱۶۱٫۸ درصد، ۴۲۳ درصد و غیره. علاوه بر این، چهار روش وجود دارد که میتوان دنباله فیبوناچی را روی نمودارها اعمال کرد: اصلاحها، کمانها، پروانهها و مناطق زمانی. با وجود این، بسته به نمودار مورد استفاده، ممکن است همه این روشها قابل اعمال نباشند. خطوط ایجاد شده توسط این ابزار فیبوناچی تغییر روند در زمان نزدیک شدن قیمتها را نشان میدهند.

اغلب تحلیلگران معتقدند که در صورت استفاده صحیح از ابزار فیبوناچی خواهند توانست رفتار بازار را در ۷۰ درصد موارد با موفقیت پیشبینی کنند، به ویژه وقتی که در پی پیشبینی قیمت خاصی باشند. برخی دیگر نیز معتقدند که محاسبات مربوط به این ابزارها بسیار زیاد و زمانبر و استفاده از آنها دشوار است.

شاید بزرگترین عیب روش فیبوناچی پیچیدگی نتایج برای مطالعه و متعاقباً عدم توانایی بسیاری از معاملهگران در درک واقعی آنها باشد. به عبارت دیگر، معاملهگران نباید روی سطح فیبوناچی به عنوان سطح حمایت و مقاومت اجباری تکیه کنند. در واقع، آنها میتوانند سطوح حمایت روانی را مانند سایر روشهای تحلیل نمودار بررسی کنند. بنابراین، سطوح فیبوناچی قابها و پنجرههایی هستند که تحلیلگران از آن زاویه نمودارها را بررسی میکنند. این قاب هیچ چیزی را پیشبینی نمیکند و تأثیری در معاملات ندارد، اما بر تصمیمات معاملاتی هزاران معاملهگر مؤثر است.

فیبوناچی اصلاحی یا ریتریسمنت ( retracement ) عبارتی است که در تحلیل تکنیکال به دفعات درباره آن شنیدهاید و سادهترین و کاربردیترین نوع از ابزارهای فیبوناچی به شمار میرود. سطوح فیبوناچی از خطوط افقی برای مشخص کردن نواحی مقاومت و حمایت در سطوح کلیدی فیبوناچی استفاده میکنند و قبل از اینکه روند در مسیر اصلی خود حرکت کند به این خطوط واکنش نشان میدهند. این سطوح با رسم یک خط روند بین قله و دره قیمت و سپس تقسیم فاصله عمودی به سطوح کلیدی فیبوناچی ۲۳٫۶ درصد، ۳۸٫۲ درصد، ۵۰ درصد، ۶۱٫۸ درصد و ۱۰۰ درصد تعیین میگردد.

فیبوناچی اصلاحی یکی از پرطرفدارترین ابزارهاست که توسط بسیاری از تحلیلگران تکنیکال برای تشخیص نقاط استراتژیک خرید و فروش، حدضررها و اهداف قیمتی به کار برده میشود. مفهوم اصلاح قیمت و سطوح برگشتی، در اندیکاتورهای زیادی مانند Tirone levels، الگوهای گارتلی، امواج الیوت و سایر موارد وجود دارد و بعد از یک کاهش یا افزایش شدید قیمت، نقاط حمایت و مقاومت در محدوده این خطوط قرار میگیرند.

برخلاف سطوح ایجاد شده ثابت که توسط اندیکاتورهایی مانند میانگین متحرک ایجاد می شوند، سطوح فیبوناچی اصلاحی، سطوحی ثابت هستند و تغییر نمیکنند. ذات ثابت بودن سطوح قیمت در این ابزار، اجازه میدهد تا به آسانی قابل شناسایی باشند. این مورد به معاملهگران و سرمایهگذاران اجازه میدهد قیمت را پیشبینی و به صورتی عاقلانه رفتار نمایند. این سطوحی را میتوان نقاط عطفی برشمرد که تحرکات قیمت مختلف مانند شکست یا بازگشت قیمت را میتوان در آنها انتظار داشت.

در تحلیل تکنیکال، یک عقبنشینی فیبوناچی از وصل کردن دو نقطه (معمولا اوج و کف قیمت) بر روی نمودار قیمت سهام در بورس تعیین میشود؛ بعد از وصل کردن، فاصله عمودی این دو نقطه با نسبتهای اصلی فیبوناچی؛ یعنی ۲۳٫۶ درصد، ۳۸٫۲ درصد، ۵۰ درصد، ۶۱٫۸ درصد و ۱۰۰ درصد تقسیم شده و به خطوط افقی تبدیل میشود تا سطوح مقاومت و حمایت احتمالی مشخص شود.

نظرات و پیشنهادات